小编的一个朋友,是一家券商的资深投资顾问,具他描述:他所服务的大多数客户,都是60岁以上的退休老人。而其中的大多数人在证券账户中的资产,都可以达到百万级别。

对此,作为金融从业人员的我们,深感困惑和无奈。那么,作为一名持有上百万资金的退休老人在做投资理财时,是选择保守的银行定期存款呢?还是选择相对激进的股票投资呢?我们一起来了解下。

我们先来了解下退休老人这个群体的基本特征:

退休老人这个群体,年龄一般在60岁以上,处于退休期,收入以退休金为主,除了日常的正常消费支出外,最大的支出就是医疗健康方面的支出。

理论上说,这阶段的投资理财目标,应该是在保证资产的绝对安全的前提下,尽可能追求更高一些的收益,而不应该以牺牲风险去博取高收益。

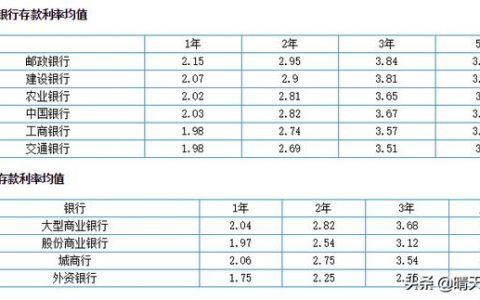

目前,能够保证资产绝对安全的理财方式,就只有银行定期存款和储蓄式国债了。不论投资于哪个产品,都可以在保证本金安全的前提下,获得稳定的利息收入。但两者有两个共性,就是利率过低、流动性较差。

目前市面上的银行,定期存款类产品的年利率最高也就是3.8%左右。而三年期国债的利率,也固定在了3.85%。反观我国目前的通胀率,来自统计局的名义通胀率为2.4%,而实际通胀率应该在6%以上。单靠银行定期存款类产品,显然是很难“跑赢”通胀的。

从资金的流动性上讲,银行定期存款和储蓄式国债的流动性是出了名的差。一旦将资金投入定期存款或者国债产品中,想要随时用钱几乎是不可能了,除非心甘情愿让自己的资金按活期利率计息。而老年人这个群体,往往对于资金的流动性要求是很高的。

显然,将资金全部存入银行定期存款或储蓄式国债,是不可取的。

接下来,再来了解下老年人投资股票,是不是可取的。

在向多个券商业内人士“取经”后,我们总结了大多数处于退休阶段股民的几个特征:

- 相对“固执”,听不进外人的劝说

一部分老年股民还是比较自信的,得益于早年间股市的几次普涨,自己的投资水平得到一定验证。进而开始盲目自信,固执己见,听不进这些从业人员的劝说。 - 获取信息的途径较少

由于很多老年人对于互联网、手机APP等所谓“新鲜事物”掌握得并不熟练。这样一来,就很难及时地获取真实、有效的信息了。 - 过分乐观,盲目投资

有很多的老年股民实际上是没有什么股票投资经验的,既不懂技术分析,又不去研究基本面。导致盲目选股、追涨杀跌,最终被深深套牢。 - 时间并不充裕

尽管已经退休,但由于大多需要照看下一代子女,很多老年股民的炒股时间并没有想象中那么充裕,这也造成很多老年股民会错失掉很多买卖股票的机会。

当然,还是有很多专业的老年投资者,拥有丰富的股票投资经验,可以熟练地通过各种途径获取信息,懂得兼听则明的道理,投资水平也是比较高的。

但客观地说:这个阶段的股民,大多处于股票被套或即将被套的阶段。

显然,将自己辛苦半辈子赚的钱,全都赔进股市里,是更不可取的。

那么,作为退休老人,到底应该怎样投资理财,才更科学呢?我们的建议是:

一、量力而行

根据自己的实际情况,来决定是否进行风险类投资,以及如何进行风险投资。对此,我们可以从:资产情况、家庭情况、健康情况、风险偏好、投资经验等多方面,来综合考量这件事情。

二、合理配置资产

这里,建议将家庭资产进行一个合理的配置,按一定的比例分为:零钱部分、短期投资、中长期投资、固收类投资、风险类投资。在保证资产具备一定稳定性、流动性的前提下,能够获得一定的超额收益。

三、注重保险类产品的投资

保险类产品的投资也是非常重要的,尤其是对于中老年群体。这部分投资能极大限度地保证家庭生活的全面稳定。投资合适的保险,将有效地降低、转嫁生活中的一些不确定意外造成的影响。

这样一来,我们就可以根据自己的实际情况,将这“100万”合理的分配到不同的产品中了。

总结来说,单纯地将资金全部投入任何一类产品,都是不可取的。合理地利用资金,保证一定安全性的前提下,让资产稳健的升值,才是最适合退休老人的投资方式。